در نظام بانکی، نسبت تسهیلات به سپرده یکی از کلیدیترین شاخصها برای سنجش نحوه مدیریت منابع مالی است.

به گزارش بنکر (Banker)، این نسبت بیان میکند که چه میزان از سپردههای جذبشده، پس از کسر الزامات قانونی، در قالب تسهیلات به اقتصاد تزریق میشود.

بر اساس ضوابط بانک مرکزی، این نسبت باید در بازه ۸۰ تا ۹۰درصد حفظ شود؛ سطحی که نشاندهنده استفاده موثر از منابع در کنار رعایت احتیاطهای مالی است.

یکی از مهمترین محدودیتهایی که بر منابع بانکی اعمال میشود، الزام به نگهداری ۱۵درصد از سپردههای ریالی نزد بانک مرکزی است.

این سپرده قانونی، نهتنها از دسترس بانکها خارج است، بلکه به عنوان ابزار اصلی بانک مرکزی برای کنترل نقدینگی و مهار تورم نیز عمل میکند.

پس از کسر این سهم قانونی، بانکها اجازه دارند حداکثر ۸۵درصد از سپردهها را صرف اعطای تسهیلات کنند.

همین بخش است که بهعنوان پیشران اصلی سودآوری بانک و موتور تامین مالی تولید و مصرف در اقتصاد شناخته میشود.

اما تسهیلاتدهی بیش از حد میتواند زنگ خطر کاهش نقدینگی را به صدا درآورد و بانک را در معرض ریسکهای جدی قرار دهد.

در نقطه مقابل، تخصیص کمتر از حد استاندارد ممکن است ناشی از سیاستگذاری محافظهکارانه یا ضعف در ارزیابی بازار اعتباری باشد.

از این رو، بانک مرکزی با رصد دقیق نسبت تسهیلات به سپرده و اعمال محدودیتهای کنترلی، میکوشد مرز تعادل میان سودآوری بانکها، کنترل ریسک و پایداری مالی را حفظ کند.

حفظ این تعادل، نهتنها به ثبات شبکه بانکی کمک میکند، بلکه در سطح کلان نیز به رشد متوازن اقتصادی منجر خواهد شد.

عبور از خط قرمز بانکها

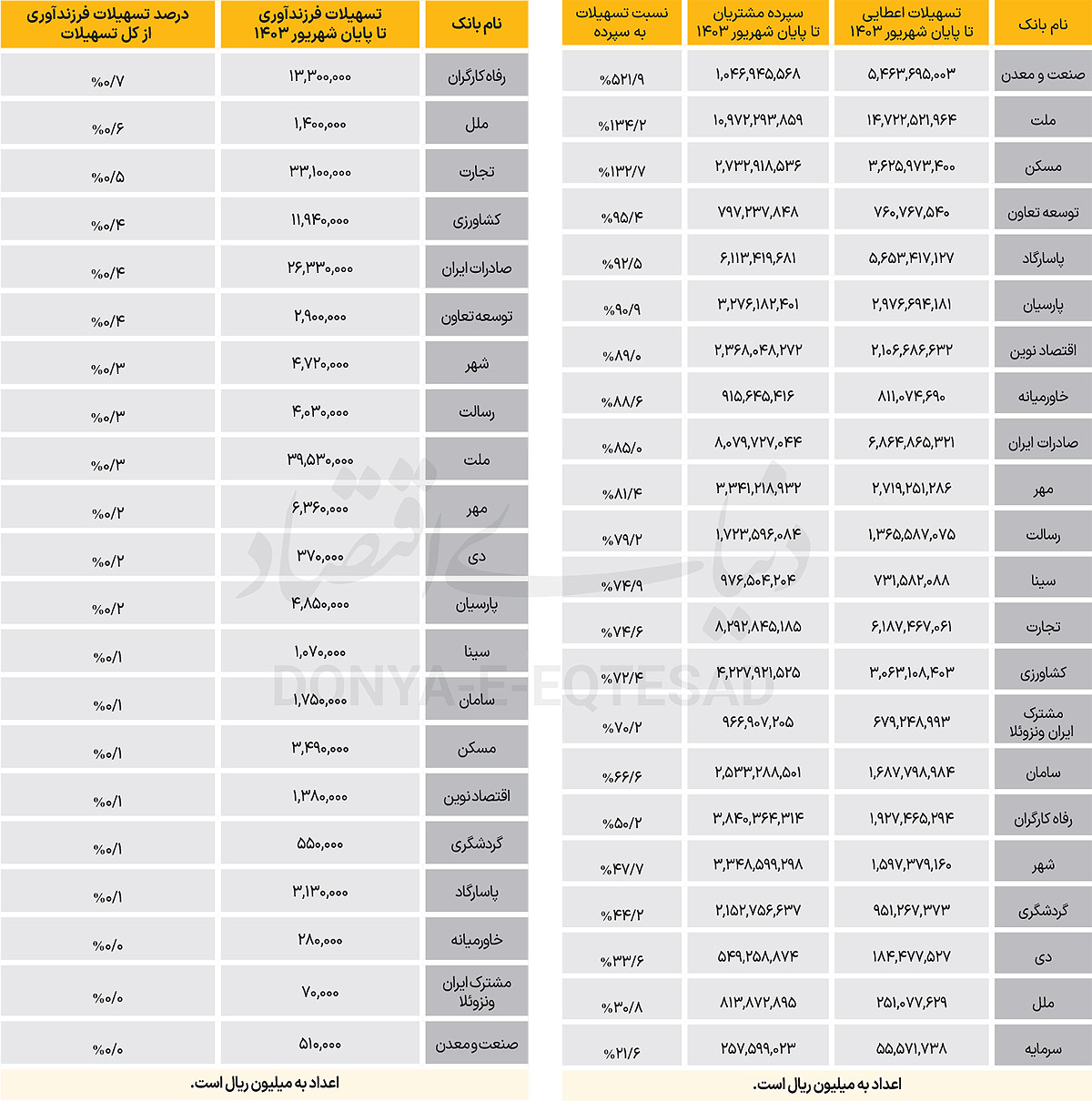

عبور نسبت تسهیلات به سپرده از مرز ۱۰۰درصد در بانکهایی نظیر صنعت و معدن، ملت و مسکن، نهتنها نقض صریح ضوابط نظارتی بانک مرکزی تلقی میشود، بلکه نشانهای روشن از فشار بالای این بانکها برای تامین منابع اعتباری خارج از چارچوب استاندارد است.

وقتی بانکی بیش از منابع سپردهای قابلاستفاده خود تسهیلات اعطا میکند، به ناچار یا از منابع بینبانکی و استقراض از بانک مرکزی بهره میگیرد، یا به اتکای منابع غیرشفاف و غیرپایدار، وارد چرخهای از بدهی و تعهدات مالی پیچیده میشود.

این رویکرد، در کوتاهمدت ممکن است به افزایش سود اسمی و توسعه پرتفوی اعتباری منجر شود، اما در بلندمدت با خطراتی جدی از جمله تشدید ناترازی مالی، کاهش نقدینگی قابل اتکا، افزایش وابستگی به منابع بانک مرکزی، بالا رفتن ریسک نکول تسهیلات و در نهایت آسیبپذیر شدن اعتماد عمومی به نظام بانکی همراه است.

از سوی دیگر، انحراف از نسبتهای بهینه تسهیلات به سپرده، بهمعنای فاصله گرفتن بانکها از ماموریت اصلیشان در واسطهگری مالی مسوولانه و هدفمند است.

در شرایط فعلی اقتصاد ایران که با چالشهای تورمی، محدودیت منابع و رشد ناپایدار بخش واقعی مواجه است، کارکرد بانکها در تخصیص دقیق، منضبط و هدفمند منابع اهمیت دوچندانی دارد.

در چنین بستری، نظارت مستمر و فعال بانک مرکزی، بازبینی در سیاستهای اعتباری بانکهای متخلف، و الزام آنها به بازگشت به مرزهای مجاز تسهیلاتدهی، نهتنها یک ضرورت انضباطی، بلکه اقدامی پیشگیرانه برای جلوگیری از تعمیق ناترازی و بیثباتی در بازار پول است.

نظام بانکی نمیتواند تنها با تکیه بر ظواهر ترازنامه و رشد عددی تسهیلات، پایداری مالی خود را تضمین کند؛ آنچه اهمیت دارد، نسبت سلامت منابع به تعهدات و توان ایفای آنها در شرایط پرریسک اقتصادی است.

در نهایت، رعایت نسبت مجاز تسهیلات به سپرده، نه یک الزام صرفا عددی، بلکه شاخصی راهبردی در حفظ سلامت شبکه بانکی، کنترل تورم، حمایت از تولید و ارتقای اعتماد عمومی به نظام مالی کشور محسوب میشود.

عبور از این مرزها، اگرچه ممکن است راهحلی مقطعی برای تامین نقدینگی تلقی شود، اما بهای آن در بلندمدت میتواند بسیار سنگین و غیرقابل جبران باشد.

بانکها پشت خط قانون

برخلاف برخی بانکها که نسبت تسهیلات به سپردههایشان از مرز ۱۰۰درصد عبور کرده و با ریسکهای جدی مواجهاند، بانکهای پارسیان با نسبت 90 درصدی، اقتصاد نوین با نسبت 89 درصدی، خاورمیانه با نسبت 88 درصدی، صادرات ایران با نسبت 85 درصدی و قرض الحسنه مهر با نسبت 81 درصدی همچنان در چارچوب ضوابط و مقررات بانک مرکزی عمل میکنند.

این بانکها با رعایت دقیق نسبت تسهیلات به سپرده، توانستهاند ضمن حفظ سلامت مالی و نقدینگی، به ایفای وظایف واسطهگری مالی خود به صورت مسوولانه و پایدار ادامه دهند.

عملکرد این بانکها نشاندهنده مدیریت بهینه منابع و تعهدات است که در شرایط اقتصادی کنونی ایران، اهمیت ویژهای دارد. رعایت نسبتهای مجاز اعتباری علاوه بر حفظ توازن مالی، موجب افزایش اعتماد عمومی و کاهش ریسکهای سیستماتیک در نظام بانکی میشود.

بانک مرکزی نیز با نظارت مستمر، این روند سالم را تشویق و حمایت میکند تا شبکه بانکی کشور در مسیر پایداری و توسعه حرکت کند.

بانکها چقدر باید تسهیلات بدهند؟

گرچه نسبت تسهیلات اعطایی به سپردههای مشتریان، طبق ضوابط بانک مرکزی، باید در بازه ۸۰ تا ۹۰درصد قرار داشته باشد و افزایش این نسبت به سطوح بالاتر میتواند تبعات جدی مالی و اعتباری برای بانکها به همراه داشته باشد، اما کاهش این نسبت به زیر ۸۰درصد نیز به معنای عاری بودن بانک از ریسک نیست و خود پیامدهایی به دنبال دارد.

نسبت تسهیلات پایینتر از حد مجاز میتواند نشانهای از عدمبهرهبرداری بهینه از منابع مالی بانک باشد. در چنین شرایطی، بانکها ممکن است با مازاد منابع بلااستفاده مواجه شده و سودآوری خود را کاهش دهند.

این موضوع میتواند به کاهش جذابیت بانک برای سپردهگذاران و سرمایهگذاران منجر شود و در نهایت بر توان بانک برای تامین نقدینگی و گسترش فعالیتهای اقتصادی تاثیر منفی بگذارد.

همچنین، نسبت پایین تسهیلات ممکن است بیانگر سیاستهای احتیاطی بیش از حد یا مشکلات ساختاری در فرآیندهای اعتباری بانک باشد که در بلندمدت به کاهش سهم بازار و ضعف رقابتی بانکها منجر میشود.

این وضعیت میتواند محدودیت در حمایت از تولید و بخش واقعی اقتصاد را به همراه داشته باشد و بانک را از ایفای نقش اصلی خود در واسطهگری مالی بازدارد.

در نتیجه، حفظ نسبت تسهیلات به سپرده در محدوده قانونی ۸۰ تا ۹۰ درصد، نه تنها به کنترل ریسکهای اعتباری و مالی کمک میکند، بلکه بهرهوری و عملکرد بهینه بانکها را تضمین میکند. از سوی دیگر در این گزارش سهم تسهیلات تکلیفی فرزندآوری از تسهیلات اعطایی نیز مورد بررسی قرار گرفت.

سهم فرزندآوری از تسهیلات اعطایی

بر اساس آمارهای رسمی منتشرشده، سهم تسهیلات تکلیفی فرزندآوری از مجموع تسهیلات اعطایی تا پایان شهریورماه ۱۴۰۳ در بانکهای مورد اشاره، کمتر از یکدرصد بوده است.

این آمار نشان میدهد که در کنار اجرای سایر انواع تسهیلات و تعهدات اعتباری، پرداخت وامهای فرزندآوری نیز در دستور کار بانکها قرار داشته، هرچند سهم آن متناسب با ماهیت هدفمند و مقیاس محدود این تسهیلات، در سطح پایینتری نسبت به دیگر انواع وامها قرار گرفته است.